近年注目を集めている「リースバック」という不動産売却の方法をご存じですか?

この仕組みは、家を売却して資金を得ながら、売った家にそのまま住み続けることができるという、画期的な手段です。

この記事では、リースバックの仕組みやメリット・デメリット、活用事例に加え、従来の「売却方法」との違いについてもわかりやすく解説します。

1. リースバックとは?

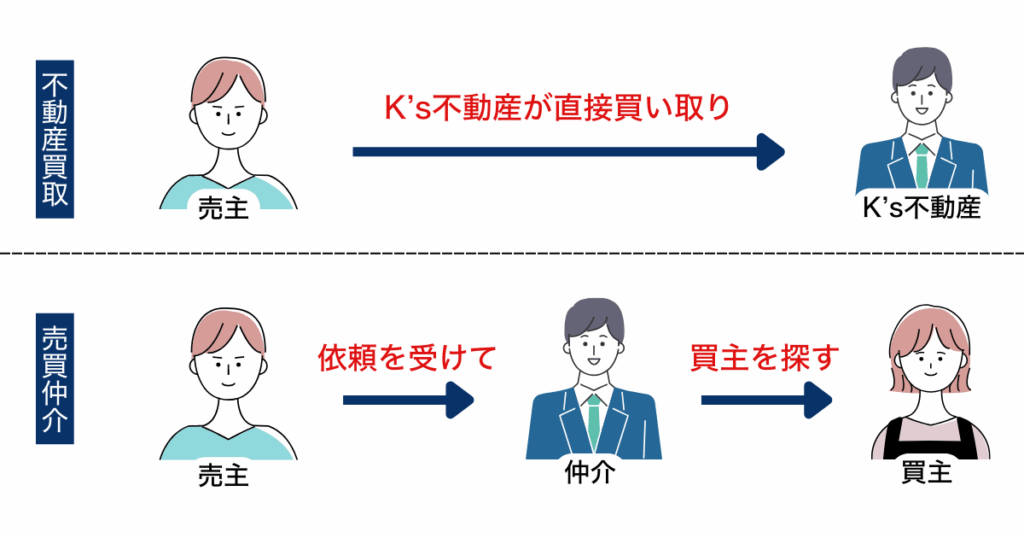

リースバックとは、ご自宅を不動産会社に売却し、売却後もその家に賃貸として住み続けられる仕組みです。 そのため売却によりまとまった資金を得られる一方、引っ越しの必要がなく、今まで通りの生活が送れるのが最大の特徴です。 つまり、リースバックの契約では主に不動産会社による直接買取となり、仲介と違ってスピーディーに売却が進む点もポイントです。

2. 仲介との違い

不動産を売却する際、もっともよく知られているのは「仲介売却」です。一方で、近年注目を集めているのが「リースバック」。この2つはどちらも不動産を売却する方法ですが、目的や仕組み、売却後の暮らしに大きな違いがあります。

1. 売却後に住み続けられるか?

- リースバックは、自宅を不動産会社に売却した後、そのまま自宅に「賃貸契約」で住み続けることができます。そのため、売却と同時に引っ越す必要がなく、生活環境を変えずに資金を手に入れられるのが最大の特徴です。

- 仲介売却は、不動産会社が間に入り、一般の購入希望者(第三者)に売却する方法です。買主が新たに住むことを前提に購入するため、売却が決まると、基本的には引っ越さなければなりません。

2. 売却までのスピード

- リースバックは、不動産会社が直接買い取るため、売却のスピードが非常に速いのが特徴です。そのため、最短で2週間ほどで現金化できるケースもあります。

- 仲介売却は、買い手が現れるまで時間がかかることが多く、売却まで数ヶ月かかることも珍しくありません。また、価格交渉や内見の対応も必要です。

3. 売却価格

- リースバックは、売却後に賃貸として貸し出すリスクや手間を不動産会社が負うため、相場の70~80%程度の価格になることが一般的です。

- 仲介売却は、需要のある物件であれば相場通り、あるいはそれ以上の価格で売れることもあります。そのため価格を重視するなら仲介の方が有利ですが、時間がかかるデメリットもあります。

4. 手数料や諸費用

- リースバックでは、不動産会社が直接買取を行うため、基本的に仲介手数料は不要です。さらに、諸費用も抑えられる傾向があります。

- 仲介売却では、売買成立時に仲介手数料(最大売却額の3%+6万円+消費税)が発生します。また、売却までの広告費用や整備費用が別途必要になることもあります。

5. 売却後の柔軟性(買戻しなど)

- リースバックでは、契約によっては将来的な「買戻し」が可能なケースもあります。そのため、再度家を購入して所有権を取り戻す選択肢があり、将来の再建も見据えた利用ができます。

- 仲介売却の場合、買主は第三者のため、基本的に買戻しはできません。したがって、一度手放した不動産は自分のものには戻せないと考えるべきです。

6. 利用者のニーズに対する適合

- リースバックは、「まとまった資金が必要だけど住み続けたい」「生活環境を変えたくない」「売却を周囲に知られたくない」といったニーズに非常にマッチします。さらに、高齢者の老後資金確保、離婚・相続の資産整理、事業主の資金繰りなど、柔軟な活用が可能です。

- 仲介売却は、「なるべく高く売りたい」「引っ越し前提で新居に住み替える予定がある」など、価格重視や住み替え希望の方に適しています。

| 比較項目 | リースバック | 仲介売却 |

| 売却後も住めるか | 〇(賃貸契約) | ×(基本は退去) |

| 売却スピード | 早い(最短1週間) | 遅め(平均2~6ヵ月) |

| 売却価格 | 相場の7~8割 | 相場 or 高値 |

| 手数料 | なし or 少ない | 仲介手数料あり |

| 買戻し | 契約により可 | 不可 |

| ニーズ適合 | 資金化+住み続けたい方向き | 高値売却+住み替え希望者向け |

3. リースバックのメリット

リースバックにはさまざまな利点があります。まず、売却によってまとまった資金をすぐに手に入れることができます。さらに、売却後も引っ越しの必要がなく、生活環境を変えずに済むのは大きな魅力です。また、相続対策としても活用でき、老後の生活資金の確保や離婚後の財産分与など、ライフステージに合わせて柔軟に対応可能です。

リースバックのメリット

1. 住み慣れた家に住み続けられる

- 自宅を売却しても、そのまま「賃貸」として住み続けることができます。

- 高齢者や家族がいる方にとって、引っ越しを避けられるのは大きな安心です。

2. まとまった資金を即時に確保できる

- 通常の売却と同様、売却代金が一括で入金されます。

- 老後資金、借金の返済、医療費、事業資金など、緊急の資金需要に対応できます。

3. 住宅ローンの返済から解放される

- 売却により住宅ローンの残債を完済できる場合、毎月の返済負担がなくなります。

- 月々の家賃は発生しますが、返済より安く抑えられるケースもあります。

4. 固定資産税や維持管理費の負担がなくなる

- 所有者が不動産会社に変わるため、固定資産税や大規模修繕などの負担がなくなります。

5. 相続対策や資産整理にも最適

- 相続前に不動産を現金化しておくことで、分配しやすくなり、相続トラブルを防げます。

- 老後のライフプラン設計にも有効です。

リースバックのデメリット

1. 売却価格が市場相場より安くなる

- 賃貸契約を前提にした買取のため、一般的な仲介売却よりも価格は低くなります(通常7〜8割程度)。

- 高値で売却したい方には向きません。

2. 毎月の家賃が発生する

- 売却後は家主ではなくなり、賃貸契約により家賃の支払いが必要になります。

- 年金生活などで継続的な家賃負担が難しい場合は注意が必要です。

3. 将来的に住み続けられない可能性もある

- 契約期間の満了や更新条件によっては、退去が必要になることもあります。

- 長期契約・再契約の可否は事前確認が重要です。

4. 買い戻しの条件が厳しい場合がある

- 売却時に「買戻し特約」を結ばなければ、後から買い戻すのは難しくなります。

- 買戻し価格も一定の条件で決まるため、売却時に明確にしておく必要があります。

5. 自由な改修やリフォームができなくなる

- 所有者が変わるため、大規模なリフォームや間取り変更などは原則できなくなります。

前述のとおり、リースバックは「今すぐお金が必要だけど、住まいは変えたくない」という方にとっては非常に有効な手段です。しかし、家賃の発生や売却価格の低下など、長期的な視点での損得や契約条件の確認は欠かせません。

K’s不動産では、事前の無料相談と丁寧なシミュレーションを行い、お客様のご事情に最適なご提案をしています。お気軽にご相談ください!

3. 利用ケース別の活用方法

【高齢者の住まいの確保と老後資金の確保】

- 年金生活に不安がある方や、将来の介護費用を確保したい方に最適です。

- 長年住み慣れた自宅を手放すことなく、資産を現金化しつつ生活環境を維持できます。

- 固定資産税や建物維持費も不要になるため、生活コストを抑えられます。

- 介護施設への入居予定の方が、それまでの短期間を住み続けながら準備するという使い方も。

【離婚・別居時の住まいと財産分与】

- 離婚時に自宅の名義やローン返済の問題でトラブルになるケースがあります。

- リースバックを活用すれば、不動産を現金化し、財産を分けやすくなります。

- 売却後も一方が住み続けることができるため、子どもへの影響を最小限に抑えられます。

- 離婚直後は精神的・経済的に不安定になりがちですが、住環境が変わらないことで安心感が得られます。

【相続不動産の現金化・相続人のトラブル防止】

- 親から相続した不動産に兄弟姉妹が関与している場合、誰が住むか・売るかで揉めることも。

- リースバックで現金化し、平等に分配することでトラブルを回避できます。

- 被相続人が生前にリースバックを行い、介護費用や施設入居費用に充てる活用も増えています。

- また、相続税対策としても有効。現金化しておくことで納税資金の準備になります。

【住宅ローンの返済が困難な場合(ローン破綻回避)】

- 収入の減少や病気、リストラなどで住宅ローンの返済が厳しくなった方にも有効です。

- 自宅を手放す前にリースバックを行うことで、任意売却と違い住み続けられます。

- 競売になる前に対処することで、信用情報への影響を最小限に抑えることも可能です。

【個人事業主・自営業者の資金調達手段として】

- 事業拡大、借入返済、仕入れ資金など、まとまった資金が必要な際に、不動産を活用して資金を得られます。

- 銀行融資が難しい場合の代替手段として注目されています。

- 自宅兼事務所であっても、リースバック後も継続して使用できるケースがあります。

4. リースバックの注意点

リースバックにはいくつかの注意点もあります。まず、売却価格は一般的に市場相場よりも低くなることが多いです。また、売却後は賃貸契約になるため、月々の家賃が発生します。さらに契約期間や更新条件により、将来的に住み続けられない可能性もあるため、契約内容はしっかりと確認することが重要です。

売却価格が相場より低くなる可能性

- 「住み続ける前提の買取」であるため、流動性や賃貸リスクがある分、価格は相場の70〜80%程度になることが多いです。

- 相場重視の方は通常売却との比較が必要です。

家賃の支払い負担が発生

- 売却代金を得た後も、賃貸としての家賃が毎月発生します。

- 高齢者の場合、年金や貯蓄で長期的に家賃を払い続けられるかのシミュレーションが必要です。

契約期間と再契約条件の確認が重要

- 多くのリースバックは定期借家契約(2〜5年)です。契約満了時に退去が必要になる場合があります。

- 長期で住みたい場合は「更新可能か」「再契約の条件はどうか」を事前に確認しましょう。

契約期間と再契約条件の確認が重要

- 売却後に「買い戻したい」と思っても、契約に「買戻し特約」がない場合、対応できません。

- また、買戻し価格も当初の売却価格より高く設定されることがあります。

住宅ローン残債が売却額を超えると成立しにくい

- 売却代金でローンが完済できない場合、リースバック契約が成立しないケースもあります。

- この場合は、任意売却や他の選択肢も検討する必要があります。

物件の条件によってはリースバック不可

- 築年数が古すぎたり、再建築不可・共有名義など、法的・物理的に買取が困難なケースもあります。

- 専門家による事前調査が必要です。

5. K’s不動産のサポート体制

K’s不動産では、関西を中心にリースバックサービスを提供しています。無料査定はもちろん、お客様のご事情に応じた柔軟なご提案が可能です。

たとえば、リースバック契約後に買戻す際の価格は他社では売却価格の1.3~1.7倍ですが、K’s不動産では売却価格と同額で買い戻せる制度を導入しておりますので、将来買戻すことを視野に入れている場合はお気軽にご相談ください。

また、不動産売却と同時に遺品整理や相続相談もまとめて対応できるため、手間なくスムーズな資産整理が実現できます。

6. よくある質問

Q. リースバックで売却価格はどれくらいになりますか?

A. 物件の状態や立地にもよりますが、一般的には市場価格の7〜8割程度となることが多いです。

Q. 売却後はずっと住み続けられますか?

A. 契約期間と更新条件により異なります。長期契約が可能な場合もありますが、将来的な契約終了の可能性も理解しておく必要があります。

Q. 家賃はどう決まるの?

A. 売却価格と地域の賃貸相場をもとに算出されます。無理のない範囲での設定を心がけています。

Q. 途中で買い戻すことはできますか?

A. 契約内容により買戻し特約をつけることも可能です。将来的に買い戻したい方は事前にご相談ください。

7. まとめ

リースバックは、住み慣れた家を手放さずに資金を得られる新しい不動産活用法です。高齢者、離婚、相続、事業資金など、さまざまなケースで活用でき、柔軟で安心感のある選択肢として注目されています。K’s不動産では、ご相談から手続きまで丁寧にサポートいたします。まずは無料相談からお気軽にお問い合わせください。